汇通财经APP讯——北京时间周四(12月15日)3:00,美联储将公布2022年内最后一次利率决议,预计加息幅度下调至50个基点。美联储还将公布新的利率点阵图和经济预测。半个小时后,主席鲍威尔将召开新闻发布会。美联储很可能上调本轮加息周期的利率峰值预期。

★上期回顾

美联储11月会议如期连续第四次加息75个基点,美联储将基准利率上调至3.75%-4.00%区间。今年已累计加息375个基点。美联储还将贴现利率从3.25%上调至4.00%。

美联储认为,需要继续加息,直到利率达到足够限制性的水平。不过,准备适当调整货币政策,并将在(制定政策时)考虑累积紧缩和滞后效应,并将监测经济和金融发展。

主席鲍威尔在其新闻发布会上发出了偏鹰派的信号。引起投资者注意的明确声明是,“考虑暂停”加息是“非常不成熟的”。鲍威尔似乎并不相信在货币政策如何影响经济方面存在巨大的滞后性。

鲍威尔指出,在美联储加息预期下,金融形势一直在收紧,加速了对经济的影响。他希望美联储处于“中间状态”,既考虑到经济前景,也重视当前的经济情况。鲍威尔还认为,如果事实证明美联储加息过高,它有足够的工具来刺激经济。

★本期看点

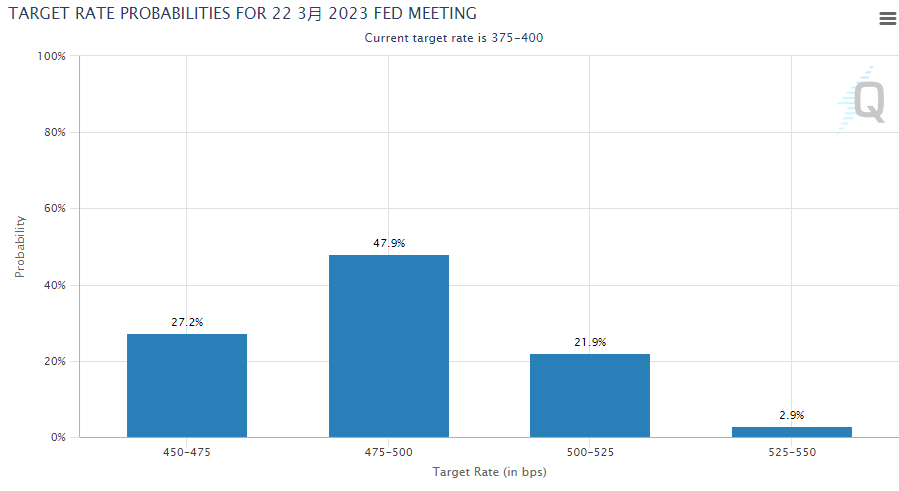

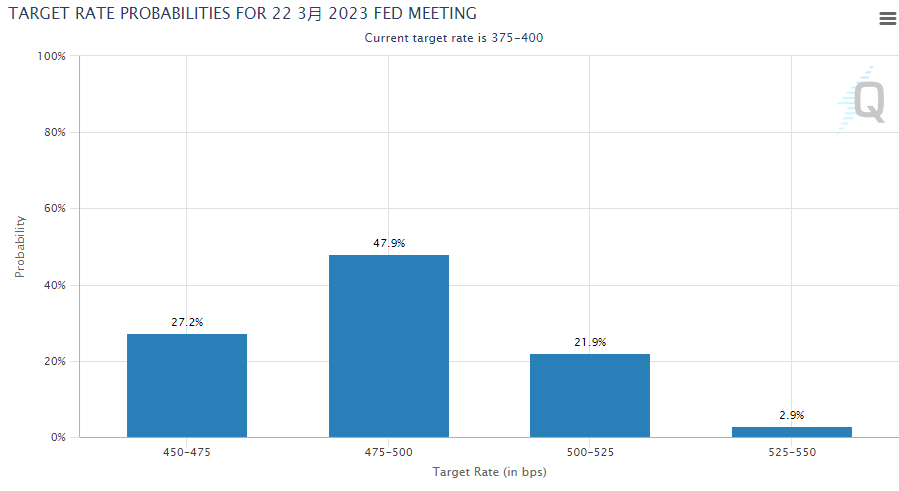

利率市场普遍预计,美联储本周将下调加息幅度至50个基点。美联储年初以来已累计加息375个基点,最近四次更是连续加息75个基点,大幅提高了企业和家庭的支出成本,以期冷却需求。

通胀最糟糕的时期可能已经过去,但核心通胀年率仍远高于美联储2%的目标,促使人们强化预期,即美联储可能不得不在更长时间内维持较高水平利率。芝商所“联储观察”工具显示,美联储将在明年3月上调利率至5%左右的峰值,高于美联储在9月份预测的4.6%。

贝伦贝格经济学家Kallum Pickering说:“人们对美联储将升至5%或更高水平充满信心……我们在货币市场上的所见所闻让我们相信,美联储将继续前进。”

通胀本周稍早公布的美国11月整体CPI年率录得7.10%,为去年12月份以来新低;11月核心CPI年率也进一步走低至6%,预期值和前值分别为6.10%和6.30%。美国CPI数据连续第二个月低于预期,证明通胀真的开始降温,加强了美联储放缓加息步伐的理由。

经济学家们希望全球航运和制造业混乱消失,消费者支出将从商品转向服务。这种结合将使供需恢复平衡,从而减缓从汽车到沙发等所有商品的价格上涨。

但支出重心转向服务业,意味着整体通胀将在一段时间内保持高位。与一些经济学家预期的相比,通胀数据下滑还需要更长的时间才能转化为更低的消费价格。

Macro Policy Perspectives高级经济学家Laura Rosner-Warburton表示:“经济比预期更具弹性,供应链问题持续的时间比预期的要长得多,而且在涨跌过程中很难预测。”

美国全国广播公司财经频道(CNBC)援引万事达经济研究所亚太、中东和非洲首席经济学家David Mann的话说:“通胀已经见顶,但到2023年仍将高于新冠疫情前的水平。”

就业迫使美联储可能不得不在更长时间内维持较高水平利率的还有劳动力市场吃紧。美国11月就业人数增长超过预期,且薪资增速较上月有所加快。看似压力重重的经济环境也在维持着低失业率,拉丁裔和黑人的失业率接近历史最低水平。

尽管不断上涨的食品和其他成本扩大了家庭预算,但工资增长强劲,银行账户和支出都保持健康。作为美国经济增长支柱的消费,即使在扣除通货膨胀因素后仍继续增长。

领英首席经济学家说Guy Berger说:“劳动力市场有降温迹象,但绝对不会破裂......看起来不像衰退,每月新增就业岗位超过250000个,一些行业长期人手短缺。”

经济前景通货膨胀虽然在缓解,但步伐一直很慢,美联储则必须确定通胀正在重回2%目标。这引发人们对央行可能过度踩刹车并导致经济衰退的担忧。越来越多的分析师预计美国经济将在2023年陷入衰退,只是还不确定其潜在的严重程度和持续时间。

美国银行首席执行官Brian Moynihan在本月初告诉投资者,该行的研究显示2023年上半年美国经济将“负增长”,但收缩将是“温和的”。

纽约TS Lombard首席美国经济学家Steven Blitz表示:“我仍然认为,基于劳动力市场增长受到侵蚀,经济将在2023年年中陷入短暂而轻微的衰退,但不发生衰退的可能性现在正变得更高。”

美国经济在第四季度仍处于温和增长轨道上,美联储需要迫使明年出现温和衰退,以避免从高通胀长期化。降低需求需要整体金融状况再次收紧,这可能包括第一季度更多加息。

★机构前瞻

道明证券:或暗示终端利率更高我们预计FOMC将在12月议息会议上加息50个基点,将联邦基金利率的目标区间提高到4.25%-4.50%。这样做,委员会将最终把经通胀调整的政策立场转换到限制性领域。我们也预计FOMC会发出信号暗示,终端利率恐将比9月预期更高。

荷兰合作银行:鹰派倾向会更模糊荷兰合作银行分析师预计:“鲍威尔将继续抵制在2023年降息,并重申恢复价格稳定将需要在一段时间内将政策保持在限制性水平。他还会发布强烈警告,称不要过早放宽货币政策。 与此同时,鲍威尔鹰派倾向预计会更加模糊,点阵图很可能显示出对终端利率预测存在相当大的分歧。到2023年,当美联储票委这一阵营变得更加鸽派后,这一点可能会变得更加突出。”

德商银行:明年年初进一步放慢加息步伐德国商业银行经济学家报告称,通胀压力的缓解可能会促使美联储放慢加息步伐,“市场普遍预计FOMC会议将加息50个基点,这几乎是确定无疑的。我们继续认为,美联储将在2023年初再次降低加息规模,2月和3月仅加息25个基点。”

富国银行:抗通胀仍有工作要做该行认为,美联储仍对劳动力成本持续上涨感到担忧,“美联储距离持续重回通胀目标仍有一段路要走。虽然通胀预计在未来几个月将进一步放缓,但大约5%的工资增长速度可能会让美联储在一段时间内维持对抗通胀的政策模式。我们预计美联储将在明天继续执行加息50个基点的信号,尽管这份报告增加了美联储在2023年第一次会议上进一步放缓步伐加息25个基点的前景。”

高盛:仍维持利率峰值中值5.00至5.25%预测高盛公司表示,除了美联储按照普遍预期加息50个基点外,12月美联储会议的主要事件可能是上调2023年基金利率预期峰值。美联储利率峰值预期将升至5-5.25%区间。除此之外,12月美联储会议不会有重大变化。

★市场反应前瞻

美联储将暗示2023年是否能够赢得抗通胀之战。目前市场预计,联邦基金利率明年将达到5.0%左右的峰值。如果美联储暗示利率将高于这一水平,可能会导致美元走强;反之,则利空美元。

考虑到美联储主席鲍威尔在最后一次公开露面中承认,放慢加息步伐是有意义的,加息50个基点不会带来大的惊喜。如果暗示加息持续时间短于预期,这可能会给金价带来提振。

★技术分析

美元指数下看103.14日线上看,

美元指数自107.19开启下行5浪走势,下方支撑看向61.8%目标位103.14。5浪是自114.78开启的下行(A)浪的子浪。(A)浪隶属于同样自114.78开启的调整((II))浪。

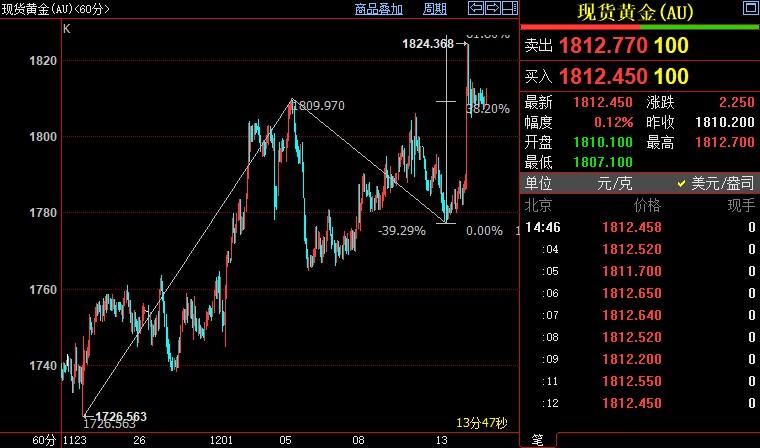

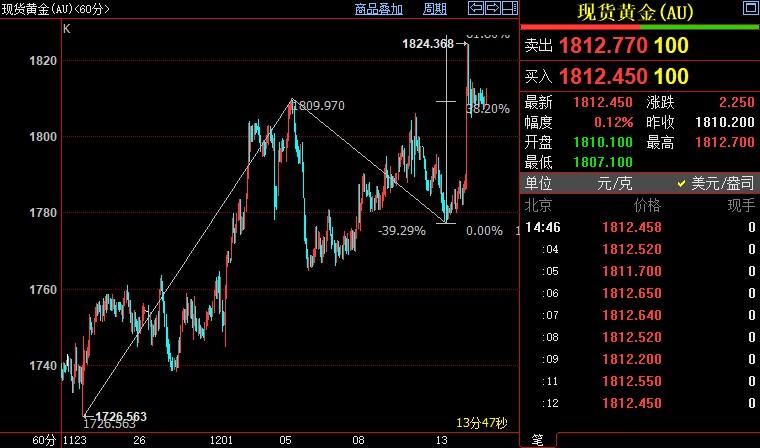

现货黄金上看1841美元

现货黄金上看1841美元小时图上看,金价自1777美元开启上行((3))浪走势,上方阻力看向61.8%目标位1829美元和76.4%目标位1841美元。((3))浪是自1727美元开启的上行iii浪的子浪。iii浪隶属于自1616美元开启的上行走势。

标题:美联储决议终极前瞻:压轴大戏待演,加息政策料一增一减

地址:m.oowrcmd.cn/article/1226.html

![]() 2022-09-19 07:31:02

2022-09-19 07:31:02

![]() 2022-09-19 07:31:02

2022-09-19 07:31:02